Chi siamo

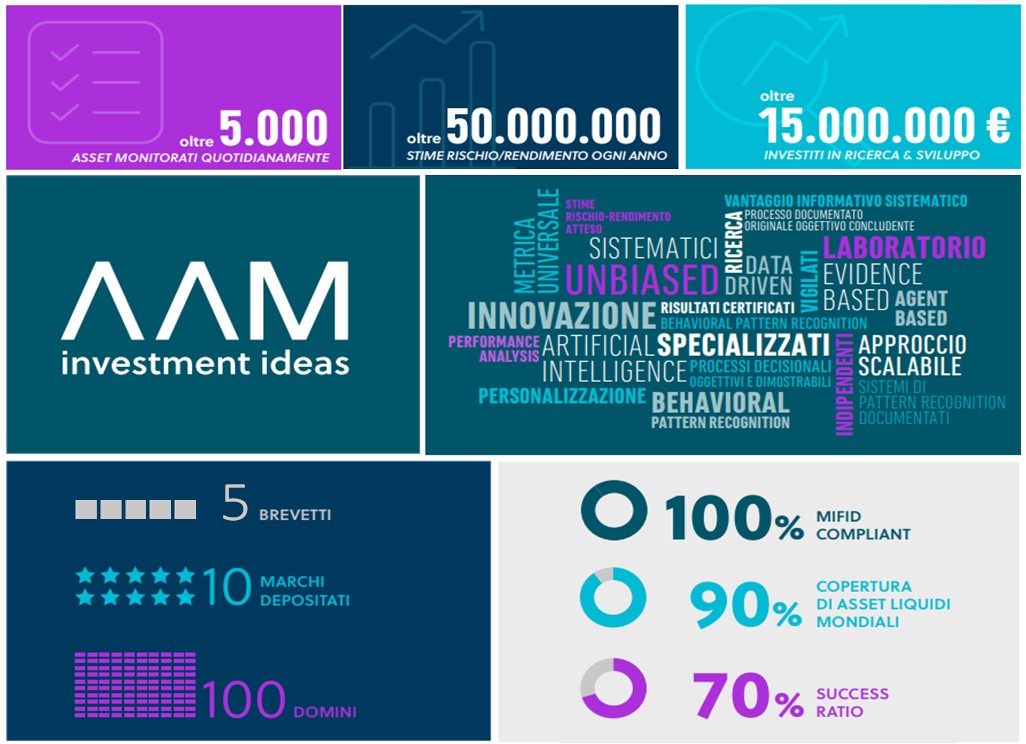

Ambrosetti Asset Management è un laboratorio di produzione di UNBIASED INVESTMENT IDEAS per investitori professionali.

L’approccio proprietario Evidence Based Performance Analysis® permette di misurare rischio e rendimento atteso su qualsiasi asset liquido utilizzando protocolli Documentati, Originali, Oggettivi e Concludenti.

Il vantaggio? Realizzare idee di investimento che soddisfano la richiesta del legislatore europeo di dimostrare l’incremento di valore dei servizi offerti alla clientela tramite protocolli di Analisi e Ricerca Finanziaria D.O.O.C.®.

AAM nasce nel 2003 su iniziativa di Riccardo Ambrosetti, pioniere nella proposizione di modelli di investimento Data Driven guidati da logiche Behavioral Based a supporto di processi di investimento più moderni, efficienti e robusti. Nel 2018 avviene l’iscrizione al registro delle Piccole Medie Imprese Innovative con il riconoscimento del know-how best in class nel campo di applicazioni Data Driven nei processi di investimento finanziario.

La nostra storia

LE ORIGINI

L’idea era nata dieci anni prima. L’attività svolta tra la fine degli anni ’80 e la metà degli anni ‘90 da Riccardo, cioè produzione di Trading Ideas e attività operativa di Trading Intraday su derivati con leve fino a 40, si basava su concetti classici, specialmente mutuati da analisi fondamentale, macroeconomica e tecnica.

I risultati altalenanti ponevano il dubbio circa la bontà degli assunti alla base di questi approcci.

Dal 1993 in poi, Riccardo ha deciso di dare peso sempre maggiore all’approccio descrittivo. Anziché basare l’individuazione di livelli di acquisto e vendita su precetti teorici, si è dedicato alla osservazione dei movimenti di prezzo in modo sistematico, ipotizzando che l’unico aspetto immutabile nell’andamento dei mercati finanziari fosse rappresentato dai bias comportamentali degli investitori, riconoscibili tramite lo studio dei differenziali di performance.

L’ispirazione teorica era venuta da un lato dalla lettura di lavori degli psicologi israeliani Daniel Kahneman e Amos Tversky che già nel 1979 avevano formulato una teoria delle decisioni contrapposta alla teoria dell’utilità attesa di Von Neumann e Morgenstern. Secondo questi Autori i mercati erano condizionati da molti aspetti comportamentali irrazionali che non venivano compresi nei modelli predominanti di Asset Allocation, Asset Selection e Market Timing. Una seconda fonte di ispirazione fu la teoria dei frattali proposta da Mandelbrot sin dagli anni Sessanta. Anche questo autore aveva screditato l’ipotesi di una razionalità dei comportamenti degli investitori, ipotesi su cui si basano ancora oggi molti dei modelli economici più in voga; inoltre, aveva dimostrato la dipendenza degli andamenti delle quotazioni attuali dagli andamenti precedenti delle stesse quotazioni. Infine, molti lavori di studiosi comportamentali avevano dimostrato la prevedibilità dei comportamenti della folla.

Dunque, insieme ad amici studiosi in ambienti diversi da quello finanziario, Riccardo ha cercato di costruire un sistema di riconoscimento di pattern comportamentali tipici tramite lo studio dei differenziali di performance, che soddisfacesse gli assunti citati sopra: individuare l’equilibrio/disequilibrio domanda-offerta nel momento della decisione, clusterizzarlo in un pattern tipico, verificare le conseguenze tipiche, stimare l’andamento tendenziale futuro e gli spazi di movimento atteso.

Nel 1998, i risultati brillanti raggiunti dal modello “Morgana Predictor”, basato sui presupposti descritti, hanno favorito il deposito dei diritti di sfruttamento di questo approccio algoritmico che ha caratteristiche uniche: a) è un modello universale, cioè funziona bene indipendentemente dall’universo investibile analizzato, b) si auto adatta ai mutamenti di volatilità, c) permette di risolvere sia tematiche di Asset Allocation e Selection che di Market Timing, d) funziona su diverse finestre temporali di investimento.

Nel 2003 Riccardo ha deciso di sfruttare a pieno l’approccio UNBIASED INVESTMENT IDEAS® avviando Ambrosetti Asset Management che propone Idee di Investimento personalizzate esclusivamente a player professionali.

GLI ANNI 2000

L’inizio dell’attività AAM è stato rappresentato da un forte sforzo commerciale per farsi conoscere in particolare da piccole e medie realtà locali: Banche di Credito Cooperativo, Banche Popolari e Casse di Risparmio. I primi incarichi sono stati acquisiti su asset di Proprietà da parte di investitori professionali che desideravano diversificare l’investimento gestito direttamente. A seguire, con le medesime motivazioni, si è iniziato ad avere incarichi anche su Gestioni Patrimoniali collocate a clientela, realizzate sia in Fondi che, negli anni successivi, in titoli azionari ed obbligazionari singoli, ETF, ETC e futures.

La caratteristica di bilancio che ha contraddistinto questi anni di AAM è rappresentata dalla preponderante parte di ricavi derivanti da performance fees. Ad oggi, infatti, mediamente circa il 70% dei ricavi sono derivati da questa voce.

Con la crisi del 2008 ci sono stati alcuni anni di incertezza che hanno permesso, a partire dal 2012, di ottenere incarichi anche su comparti Sicav. Anche in questo caso si è risposto alla domanda: siete capaci di realizzare strategie con rischio tipicamente obbligazionario e rendimenti competitivi senza usare prevalentemente obbligazioni?

La nostra risposta è stata quella di proporre strategie azionarie a rischio controllato con gestione flessibile dell’esposizione al beta mercato, così come di realizzare portafogli multistrategy con gestione dinamica del rischio o, ancora, linee long only miste con modelli di gestione del rischio prospettico ed utilizzo di processi proprietari Active Fund Selection oltre a soluzioni più prettamente Market Neutral.

AAM OGGI

AAM sta assumendo oggi una rilevanza sempre più “core” per l’industria dell’Asset Management. Gli asset managers, infatti, si sono concentrati per molti anni sulla realizzazione di soluzioni di investimento incardinate attorno al mondo obbligazionario che incorporava un buon rendimento associato ad un rischio percepito basso. Oggi, la maggior parte degli esperti di investimento in particolare nel contesto dell’Europa continentale, sono infatti esperti dell’asset class obbligazionaria. Questo sbilanciamento di competenze rende vulnerabile l’organizzazione di molti asset manager che, quindi, sono spinti ad acquisire rapidamente competenze diverse all’esterno. Tra le motivazioni principali possiamo quindi elencare:

- Crolli dei rendimenti obbligazionari richiedono nuove capacità per realizzare prodotti con classe di rischio medio-basso, capacità che non sempre si trovano con soluzioni in-sourcing

- L’industria vuole spingere parte della clientela ad assumere più rischi, occorre sfruttare strategie che hanno dimostrato resilienza negli anni anche nell’universo azionario, valutario e materie prime

- MIFID 2 spinge il mercato della ricerca indipendente sistematica, servizio difficilmente reperibile presso i player generalisti ad oggi ingaggiati

- I principali player necessitano di uno storytelling più graffiante, occorre qualche player che rappresenti una storia di successo accattivante

- AAM rappresenta una forte innovazione di servizio ma ha quasi venti anni di storia, quindi è competitiva a livello di contenuti e modalità di rilascio rispetto ai numerosi new comers ed è, d’altro canto, meno rischiosa

- AAM è una società vigilata in Italia il che assicura trasparenza, fruibilità e robustezza superiore a molti competitors

Questi fattori hanno permesso ad AAM di acquisire negli ultimi anni clienti di maggiore respiro, in particolare 3 dei primi 10 asset manager domestici, proponendo soluzioni sell side rappresentate da GPM o da Comparti Sicav. Inoltre, si sta negoziando con tutti i player più rilevanti: le tematiche sopra descritte sono infatti condivise a livello sistemico.

Ultimo aspetto qualificante il fatto che AAM è continuativamente contattata da player che desiderano acquisire quote rilevanti dell’azienda, allo scopo di integrare l’offerta di lungo termine in maniera strategica.